2020年4月施行の民法改正を学ぼう!(6)配偶者居住権の評価

連載シリーズ「2020年4月施行の民法改正を学ぼう!」6回目です。

今回は前回解説した配偶者居住権の続き、「配偶者居住権の評価」について。

相続人と共同生活を営み、家事や介護を担ってきた配偶者の生活の保護を目的とする配偶者居住権を相続税法上どのように評価するのかを学んでいきましょう。

相続税法における配偶者居住権の評価方法

配偶者居住権は、遺産分割の計算の際に、配偶者が取得した財産として考慮されることになります。

配偶者居住権が成立するのは、被相続人所有の建物のみです。

ただ、その建物の敷地には配偶者居住権が成立しないものの、配偶者居住権を取得した配偶者がその建物に住むにあたっては、その敷地を利用する権利がなくては、住むことができません。

前回の連載5回目「配偶者居住権」でも触れているように、改正法では所有権という権利を、不動産を使う(住む)権利と、その不動産を売却できる権利に分けることを認めています。

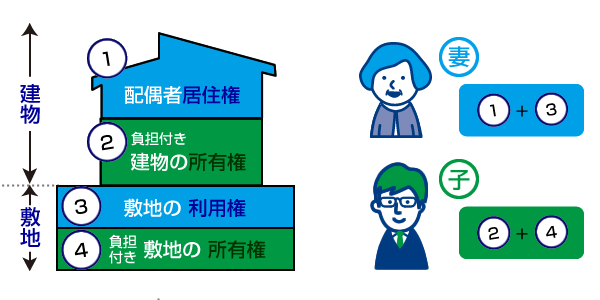

そのため、①配偶者居住権の評価にあたっては、②負担付き建物の所有権、③敷地の利用権、④負担付き敷地の所有権についても評価が必要です。

配偶者居住権と負担付き所有権の分配イメージ

それでは、以下の設定で具体的な計算方法を示していきましょう。

評価の設定

同年齢の夫婦が65歳で自宅(木造)を新築しました。

ところが、妻が75歳の時に夫が死亡。

その時点で、自宅の時価は6,000万円(敷地5,000万円、建物1,000万円)。

配偶者居住権の存続期間は、配偶者の「終身」として設定します。

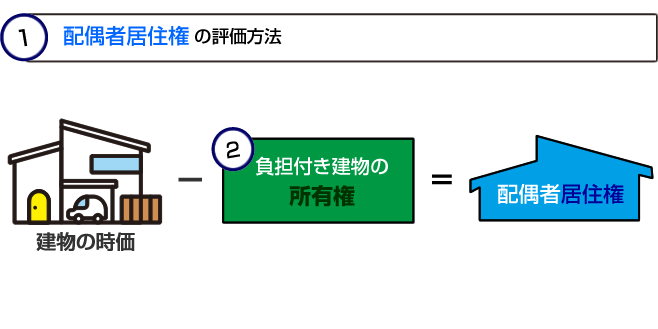

配偶者居住権の評価方法は、建物の時価から、次の②で求める「負担付き建物の所有権」の価格を差し引くことで算出します。

そして、建物の時価とは、配偶者居住権による制限がないものとして、固定資産税評価額を基に求めた価額です。

1,000万円

223万円

777万円

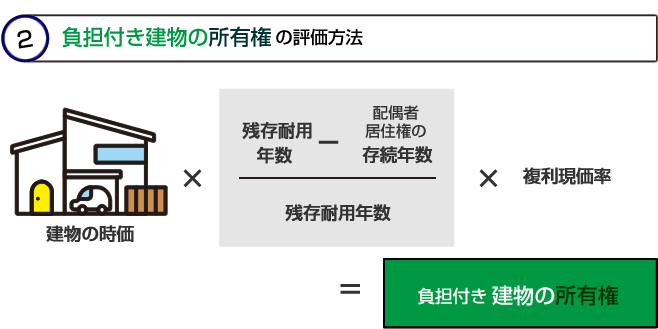

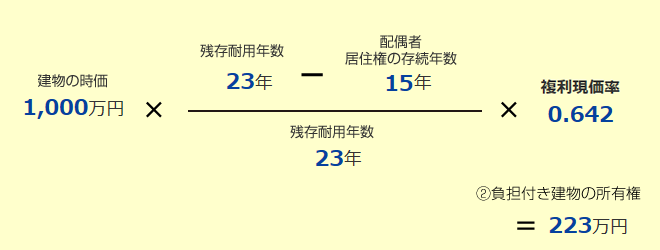

負担付き建物の所有権の評価方法については、「建物の時価」に加え、「残存耐用年数」「配偶者居住権の存続年数」「複利現価率」を用います。

それぞれ説明していきましょう。

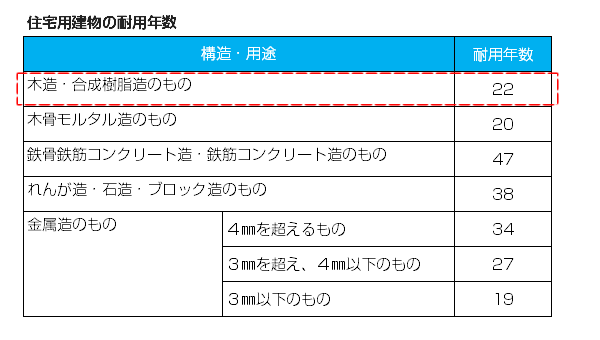

残存耐用年数は、「所得税法上の耐用年数×1.5-建築後経過年数」とし、下記のとおり23年となります。

22年 × 1.5 - 10年 = 23年

参照元:国税庁 主な減価償却資産の耐用年数(建物/建物附属設備)

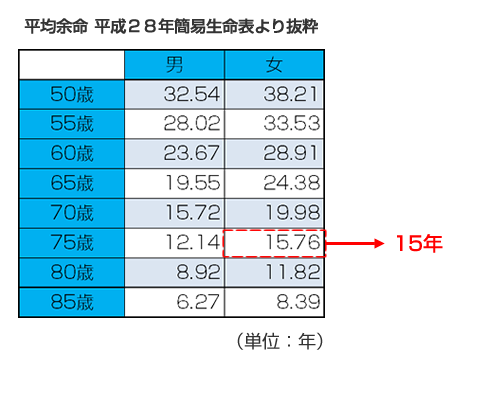

そして、配偶者居住権の存続年数は、当事者が期間を定めた場合にはその期間とし、配偶者の終身までの居住権を設定した場合には、配偶者の平均余命の年数※とします。

※平均余命は厚生労働省の発表する簡易生命表を基に計算。

75歳女性の場合の存続年数は、下表より15年となります。

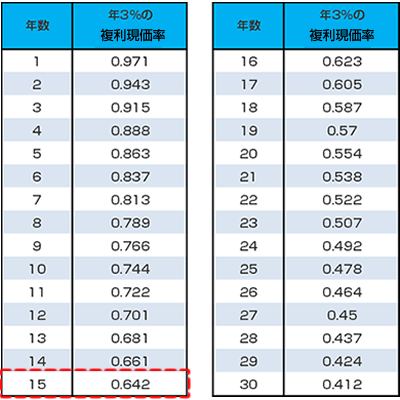

また、複利現価率は、配偶者居住権の存続年数(15年)、改正民法による法定利率(年3%)に基づき、下表より0.642となります。

これらの数字を式にあてはめてみましょう。

これで、②負担付き建物の所有権の価格は、223万円と算出されました。

次からは、敷地の評価です。

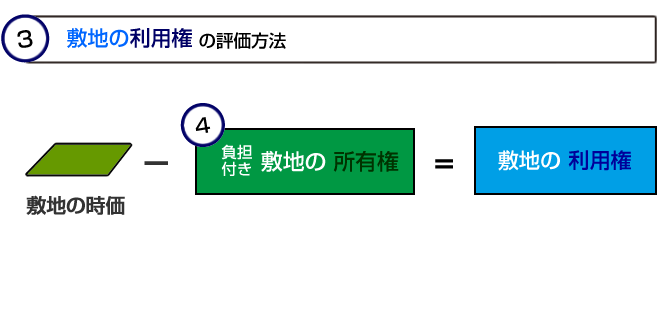

敷地の利用権の評価方法は、敷地の時価から、下記④で求める「負担付き敷地の所有権」の価格を差し引くことで算出します。

敷地の時価とは、配偶者居住権がないものとして、路線価などを基に求めた価額です。

5,000万円

3,210万円

1,790万円

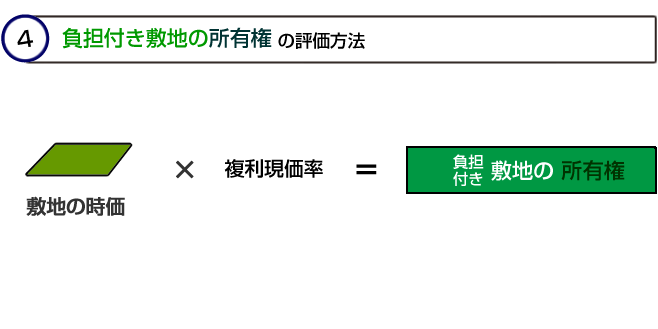

負担付き敷地の所有権の評価方法は、シンプルです。

敷地の時価に、②の計算の際に使った複利現価率を乗じることで求められます。

5,000万円

×

0.642

=

3,210万円

評価結果

以上により、①配偶者居住権の価格、③敷地の利用権の価格の合計は2,567万円となり,自宅の時価6,000万円の約43パーセントに圧縮されました。

777万円

1,790万円

2,567万円

助手・とん

前回に続き、配偶者居住権についてですね。

むかえ

今回は、評価について。

被相続人の家に住んでいた配偶者が亡くなるまでの間、自宅に住み続けられる「配偶者居住権」。

遺産分割の計算では、配偶者が取得した財産として、相続税課税の対象となります。

それにしても、配偶者居住権の存続年数って、どうなのでしょう。

相続税法では、簡易生命表の平均余命で計算するとありましたが……。

むかえ

配偶者居住権の存続期間が、生涯とされた場合だよね。

配偶者居住権を得た方が亡くなるまでの期間ということだけど、それは当然予測がつかないから……。

とはいえ、割り切って期間を決めないと課税できない。

でも、配偶者居住権の存続期間の長さによって、価値が変わってくるのですよね。

違和感はありませんか?

むかえ

税法の考え方は、合理的だと思うよ。

配偶者居住権はこれからはじまる制度だから、今は何とも言えないけれど、不動産鑑定士として、検討を重ねる必要があると思っているよ。